来源 | 新经济观察团

在数字化浪潮的推动下,人工智能技术正深刻地改变着我们的日常生活和企业的经营方式。金融行业,尤其是保险领域,正迎来AI技术的革新,资本市场对此表现出极大的兴趣。

元保数科(北京)科技有限公司(以下简称“元保”)正是这股潮流的受益者,它向资本市场发起了挑战。9月17日,这家以“AI+保险”为特色的公司向SEC提交了IPO申请,计划在纳斯达克上市。

元保,成立于2020年,是一家新兴的互联网保险中介平台,专注于利用人工智能为客户提供个性化和高效的保险服务。然而,从财务和市场情况来看,这家保险科技领域的独角兽公司在上市的道路上面临着不少挑战。

01

AI技术助力扩张,但亏损问题凸显

根据招股书,元保作为在线保险分销商,与保险公司合作,由后者向消费者签发保单,并支付给元保一定比例的佣金作为分销服务费用。同时,元保还提供系统服务,优化保险产品分销效率,并从制作保险产品推广视频等活动中获得收入。

2020年,元保获得了全国性的保险经纪牌照,并正式运营。凭借其“AI+保险”的商业模式,元保专注于普惠健康险市场,聚焦短期保险产品,并通过数字广告和移动互联网将服务扩展到更广泛的地区。2024年上半年,元保理赔用户中,来自三线及以下城市的用户占比超过70%,医保外费用报销比例高达81%。

元保的创始人兼CEO方锐,曾在网易集团担任副总裁和技术部负责人,创立了网易电商和网易支付,并担任CEO,拥有17年的工作经验,为公司的AI业务打下了坚实的基础。

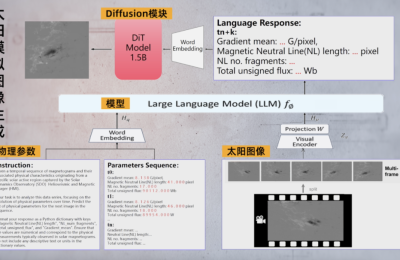

2021年3月,方锐带领团队开发了元保“智能保险大脑”,利用大数据和AI技术为用户精准匹配保险产品。

在发展过程中,元保开发了大量模型,包括媒体模型、用户模型和产品模型。截至2024年6月底,元保共开发了超过4400个模型,覆盖了从用户定位与获取、销售转化到售后服务的全服务链场景。其中包括700多个媒体模型,3000多个用户模型以及约700个产品模型,分析用户数据标签超过4300个。

因此,元保获得了资本市场的青睐。2021年5月,元保宣布累计获得数百万付费用户,覆盖国内90%以上地区,完成了近10亿C轮融资,由源码资本领投,凯辉基金及老股东山行资本、北极光创投、启明创投、SIG跟投,元启资本担任独家财务顾问,成为国内最快完成C轮融资的互联网保险平台。

招股书显示,按2023年首年保费计算,元保已成为国内人身险市场的第二大分销商,并且是国内人身险市场上最大的独立保险分销商。

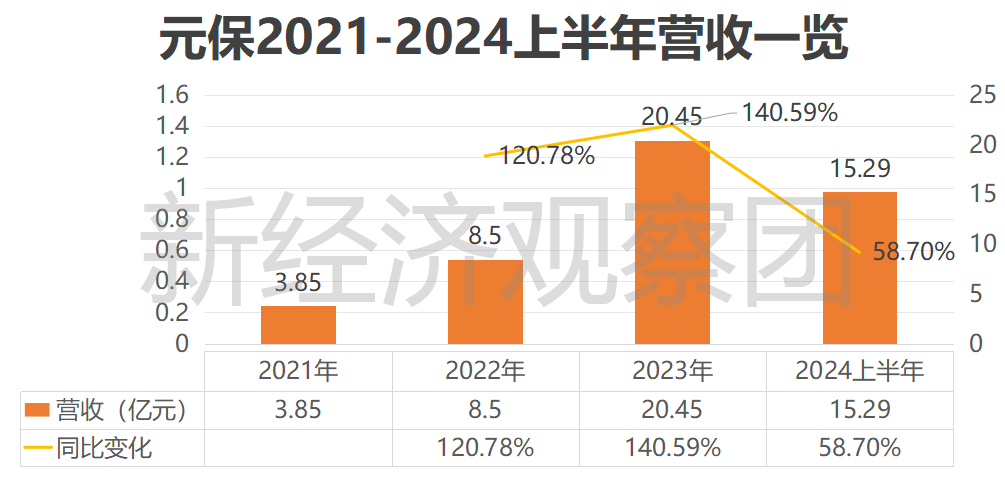

随着业务的扩张,元保的营业收入也显著增长。招股书显示,2021-2023年,元保的营收分别为3.85亿元、8.50亿元和20.45亿元,营收增速从2022年的120.78%增至2023年的140.59%,实现了翻倍增长。但在进入2024年后,元保的营收增速大幅下降,今年上半年实现营收15.29亿元,同比增长58.70%。

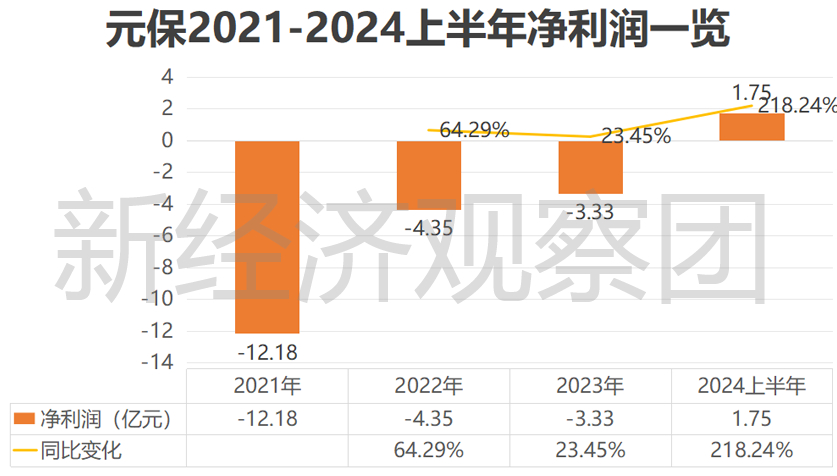

在扩大市场份额的同时,元保也面临不少问题。公司在技术研发、市场拓展和客户服务方面的初始投入,短期内增加了公司的运营成本,导致连续亏损。

2021-2023年,元保的归母净亏损分别为12.18亿元、4.35亿元和3.33亿元。三年累计亏损达到19.86亿元。尽管2024上半年有所好转,实现归母净利润1.75亿元,但与此前的深度亏损相比,仍不能说完全摆脱了亏损困境。随着监管政策的收紧和市场竞争的加剧,元保必须在维持高速增长的同时,寻找有效的途径来改善盈利能力。

02

重营销轻研发,网上投诉频发

作为一家新兴的保险科技公司,元保在营销层面进行了巨大投入,这也是导致亏损的重要原因。

招股书显示,2022-2024年上半年,公司的总运营成本和费用分别为8.66亿元、18.7亿元及12.14亿元,占当期营收分别为101.9%、91.4%及79.4%。同期,元保的销售与营销费用分别高达6.57亿元、14.62亿元及9.56亿元,在总运营成本中的占比分别达到了75.8%、78.2%、78.8%,三年累计费用达到30.75亿元。

与之相反,打着AI旗号的元保,实际上在研发方面十分吝啬。2022年到2024年上半年,元保研发费用分别为7843万元、1.29亿元、8979万元,在总成本费用中的占比仅为9.0%、6.9%、7.4%,不及营销费用的零头。

元保依靠大数据和技术手段来实现个性化营销,能够更细致地分析用户的行为习惯和偏好,因此可以更精确地向目标群体推送定制化的内容。然而,这种基于用户画像的精准营销方式,如果不加以妥善管理,很容易滑向另一个极端,即利用这些信息制造出看似贴心实则具有误导性的营销策略。

在网上公开投诉平台上,我们看到,元保正在承受着因此带来的大量投诉案例。诸如“首月0.1元”或“首月3元”等促销策略,这种策略看似优惠,实际上是在“诱导”用户在首月以极低的价格购买保险,之后的保费则恢复正常水平。然而,许多用户可能没有注意到后续保费的金额,或者没有意识到自己已经同意了自动续费功能,从而在不知情的情况下被扣除后续的保费。截至目前,相关“诱导投保”、“自动扣费”等投诉已累计超千条,给元保的公司声誉带来不小的负面影响。

而这种宣传方式,还有触碰监管红线的风险。早在2020年,原银保监会就“首月0元”、“首月1元”等欺骗投保人问题,对多家保险公司、经纪机构予以通报和处罚。2023年11月,金融监管总局发布《关于进一步做好短期健康保险业务有关事项的通知》和《关于短期健康险产品有关风险的提示》,新增对互联网销售平台的相关要求,要求各保险公司应当切实履行主体责任,加强第三方销售渠道管理。与此同时,提示保险公司,不应使用“保费低至(最低)X元”“每月X元起”“保障高至(最高)X万”,以及“低至(最低)”“起”“高至(最高)”等词汇进行不当宣传。

而从元保的用户数据来看,这种营销策略目前也只能为其吸引短期客户,长期客户留存度很低。

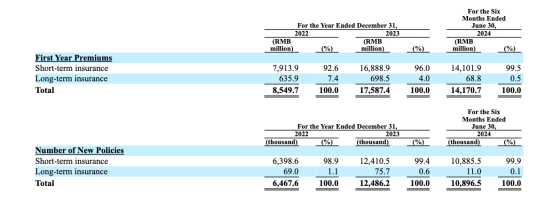

2022-2024年上半年,元保的长期险首年保费收入分别为6.36亿元、6.99亿元、6880万元,分别占其保险分销服务收入的7.4%、4.0%和0.5%,短期险的收入占据了绝大多数份额。同时,长期险的新保单数量分别为6.90万、7.57万、1.10万,分别占新保单总数的1.1%、0.6%和0.1%。可见目前的营销策略虽然能在短期内吸引大量用户,但是否能将这些用户转化为长期的忠实客户仍然是一个疑问。

03

大客户集中性过高,短期产品占比超99%

凭借先进的技术和独特的商业模式,元保在短时间内实现了显著的增长,成为行业内的佼佼者之一。然而,在高速发展的背后,也暴露出了若干结构性问题,其中最突出的,就是大客户高度集中。

根据公开数据显示,元保在2022年至2024年上半年期间,前三大客户贡献的收入比例分别高达69%、56%和61%。这意味着元保的收入来源主要依赖于少数几家大客户。这种高度集中的客户结构,对于任何企业来说都是一种潜在的风险。

从财务稳定性角度来看,高度依赖少数客户,意味着元保的收入极易受到这些大客户的业务变动影响。如果某一主要客户因自身经营问题而减少合作,甚至转向竞争对手,元保的收入将直接受到冲击。此外,大客户在谈判中往往占据优势地位,可能会要求更优惠的价格或条款,这无疑会进一步挤压元保的利润空间。一旦这些大客户对服务或产品提出更高的要求,元保不得不投入更多资源来满足客户需求,同样会增加公司的运营成本。

另外,客户集中度过高也增加了客户流失的风险。即便只是失去其中一个大客户,也会对元保的整体业务造成重大影响。