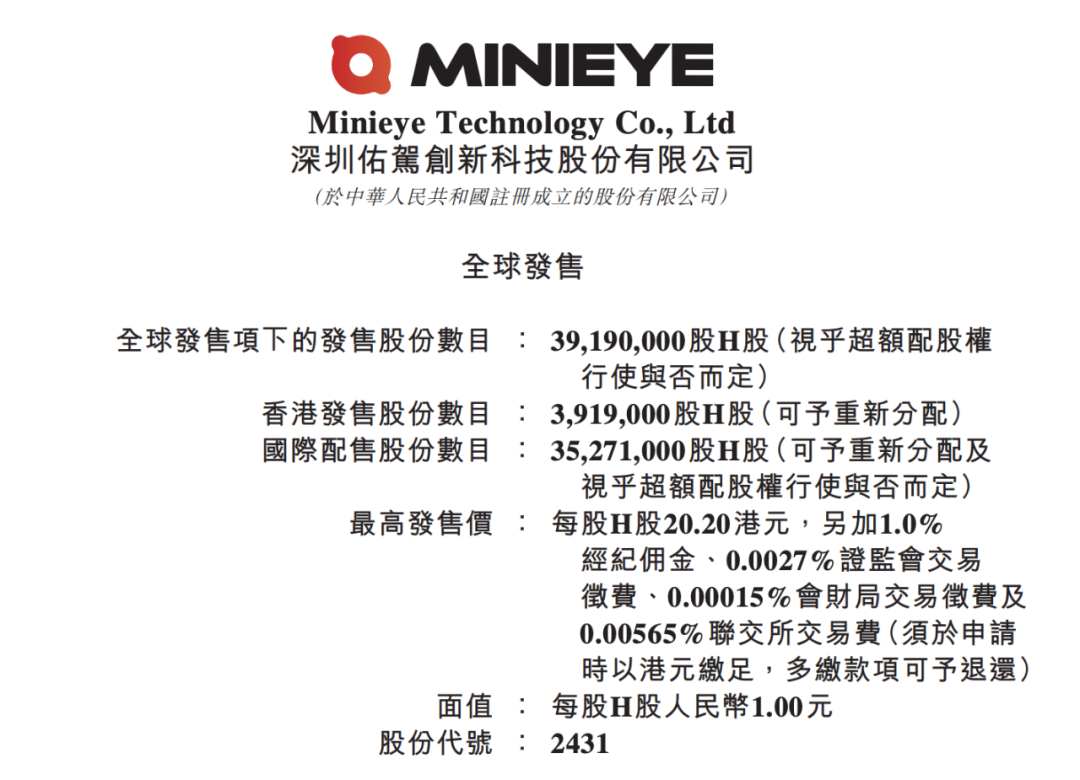

深圳佑驾创新科技股份有限公司(以下简称“佑驾创新”)正全力冲刺港股IPO,已进入关键阶段。12月17日,公司宣布自当日上午9时起开始招股,直至12月20日上午11时30分结束,预计于2024年12月27日以“2431”为股票代码在香港联交所主板上市。

根据最新招股书披露,佑驾创新计划在此次IPO中发行3919万股H股股份,招股价格区间为每股17.00港元至20.20港元。若以招股区间上限计算,公司通过IPO最多可筹集约7.92亿港元(约合人民币7.42亿元)。

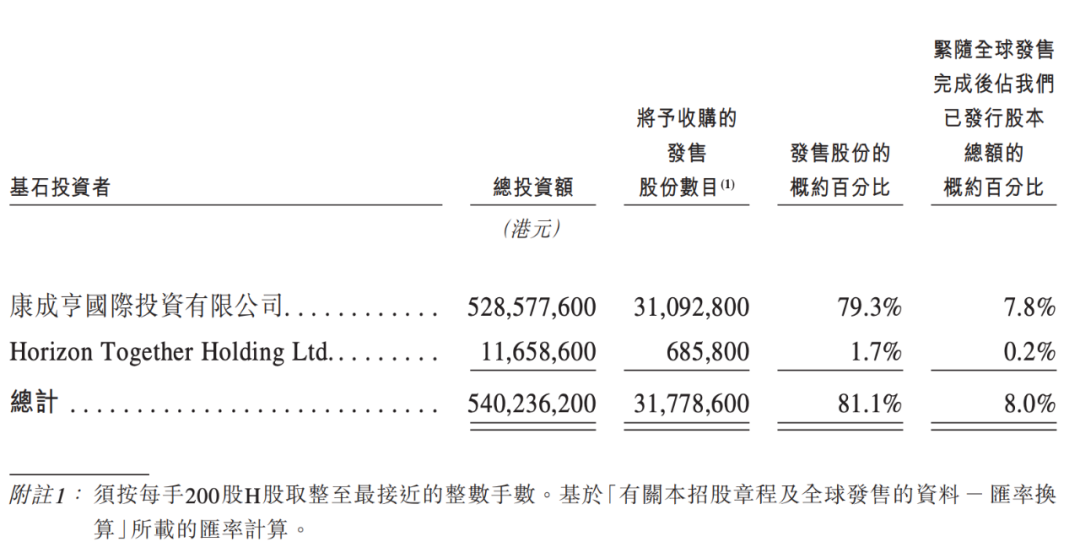

佑驾创新在此次发行中吸引了两家基石投资者,分别是康成亨国际投资有限公司和Horizon Together Holding Ltd.(智驾公司地平线),两家累计认购金额超过5.4亿港元(约合人民币5.06亿元)。

随着基石投资者的加入,佑驾创新的上市进程已进入倒计时。若一切顺利,公司将成为2024年最后一家在港股上市的智驾企业。

佑驾创新的IPO细节值得关注。首先,公司计划发行3919万股,每股价格在17.00至20.20港元之间,每手200股,联席保荐人为中信证券及中金公司。其中,香港发售约391.9万股,占总发售股份的10%;国际发售约3527.1万股,占总发售股份的90%。

全球发售方面,佑驾创新预计将向国际包销商授出超额配股权,可由整体协调人在递交香港公开发售申请截止日期后第30日内随时酌情行使,以要求公司按发售价配发及发行最多587.84万股额外H股,相当于全球发售项下初步可供认购发售股份数目的约15%。

若超额配股权获悉数行使,据此将予发行的额外发售股份将占紧随全球发售完成及超额配股权获行使后已发行H股总数的约1.5%。

其次,佑驾创新的招股区间为每股17.00港元至20.20港元,预计定价日为12月23日中午12时之前。按照发行区间以及股份发行量计算,此次IPO的融资金额在6.66亿港元至7.92亿港元之间(折合人民币约6.24亿元至7.42亿元)。

以发行价计算,佑驾创新IPO市值约在66亿港元至77亿港元之间(约合人民币约62亿元至72亿元)。与基石投资人地平线相比,市值差距显著。地平线IPO市值在505.4至540.6亿港元之间(约合人民币约474亿元至507亿元)。

佑驾创新自成立至今,已进行超10轮融资,累计融资金额为14.48亿元人民币。截至最后一次融资后估值为53.48亿元。

此次IPO中,佑驾创新引入了两位基石投资人,康成亨国际投资有限公司认购5.28亿港元;Horizon Together Holding Ltd.认购0.12亿港元。

佑驾创新的上市时间定在12月27日,届时公司将正式在港股挂牌交易,为半年的上市之路画上句号。

作为一家成立近10年的智驾公司,佑驾创新在行业知名度上虽不及地平线、文远知行、小马智行等已上市公司,但其业务范围广泛,定位智能驾驶及智能座舱解决方案商,并在2021年拓展了部分车路协同业务。

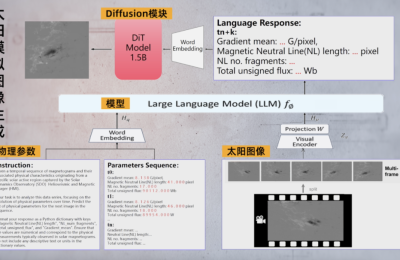

佑驾创新的智能驾驶业务是其核心和基础,产品组合涵盖从L0至L4级智能驾驶的组合解决方案,满足不同场景和车型的需求。公司在算法上布局了从感知到决策的全栈自研,可满足市面主流的SoC芯片部署。

截至今年6月30日,佑驾创新已与16家车企就25款车型的智能驾驶展开定点开发,并与22家车企的67款车型进行了量产。

尽管佑驾创新的营收不断增长,年复合增长率超过64%,但由于毛利的长期低位运行,以及研发上的不断加注,公司亏损压力不小。

2021、2022年、2023年和2024年上半年,佑驾创新净亏损分别为1.4亿元、2.2亿元及2.06亿元和1.1亿。尽管公司表示正在积极寻求优化流动性及资本管理的方法,且预期盈利能力将有所改善,并可进一步巩固营运资金充足性,但从现金流来看,截止到2024年6月30日,佑驾创新账上的现金及现金等价物仅剩约2.2亿元。

今年以来,已有一批自动驾驶公司上市,包括地平线、文远知行、小马智行等;另有一大批正在路上。自动驾驶企业扎堆寻求上市的背后,一方面是对资金的需求,另一方面还有兑现对投资人的承诺。

对金钱的需求很好理解。正如上文佑驾创新的招股书数据,其账上的现金及现金等价物,仅剩约2.2亿元,迫切需要融资。而一级市场已经很难再融到资。

融资不顺畅、研发投入高、盈利遥遥无期,冲刺IPO,既有机会拿到战略融资;又能抛去一些包袱,再拿一笔钱,确实是不错的选择。

其次,兑现承诺也很重要。有投资人告诉《赛博汽车》,一般来说,国内一级市场的人民币基金,存续期在7年左右,其中5年投资期,2年时间是资本退出变现。

退出变现有几大途径,包括IPO(基石基金在解禁后卖出)、并购、新三板挂牌、股份转让、回购、借壳上市、清算等等。其中IPO是资本最理想的方式。

显然,从2014年第一波自动驾驶浪潮至今,早到了需要回报投资人的时候。国内的股权投资,很多时候都会有投资方与创始团队的对赌协议出现,即在公司没有达成一些条款时(比如上市),公司包括创始团队需要掏钱从投资人那里回购股份。

但从目前来看,大多数公司不管是创始团队还是企业本身持有的资金,回购股份的难度是很高的。如果无法完成回购,其他路径又无法行得通,剩下的或许就是一个个创始团队与资方对簿公堂,公司清算故事。

显然上市,显然是最体面的方式。“很多企业上市募集的资金,在上市前就已经谈好了,甚至很多想要上市的公司是有地方政府兜底的,与地方政府或一些战略方有'抽屉协议'。”有资深投资人认为,一些公司是为了上而上,并非企业业务需求。

至于为什么多数选择港股和美股,主要是因为,美股或者港股都是自由市场。要发行成功只要实现两个条件,合规满足要求、有人能够认购股权。“企业本身业务好不好、持续性怎么样,这不是必然条件”。

2024年,佑驾创新可能是最后一家港股IPO的智驾公司,但未来我们一定会看到更多的自动驾驶公司加入上市大军。上市、并购,或者退出……对于智能驾驶行业的玩家们来说,真正的生存大逃杀,才刚刚开始。